Развитие механизма облигационных займов в инвестиционно-строительной сфере

- Автор:

Власова, Людмила Анатольевна

- Шифр специальности:

08.00.05

- Научная степень:

Кандидатская

- Год защиты:

2005

- Место защиты:

Иваново

- Количество страниц:

163 с. : ил.

Стоимость:

700 р.499 руб.

до окончания действия скидки

00

00

00

00

+

Наш сайт выгодно отличается тем что при покупке, кроме PDF версии Вы в подарок получаете работу преобразованную в WORD - документ и это предоставляет качественно другие возможности при работе с документом

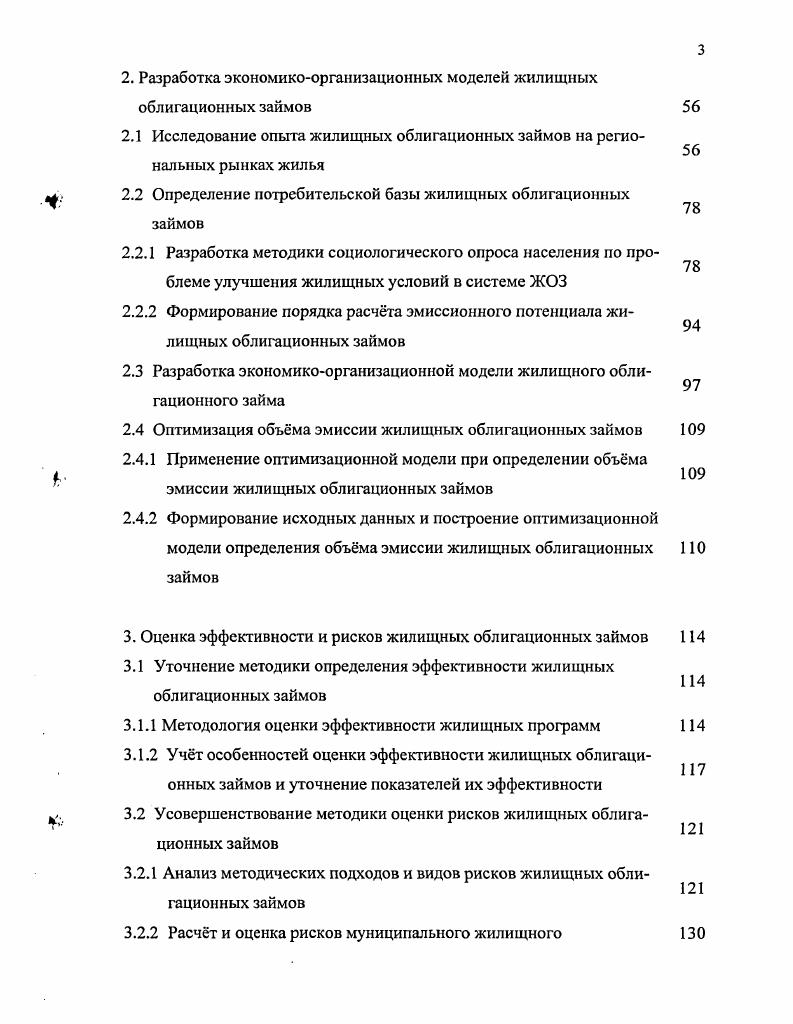

Страницы оглавления работы

1. Жилищный облигационный заём как организационно-экономический механизм развития рынка жилья и решения жилищной проблемы насе- 12 ления

1.1 Анализ понятийного аппарата инвестиционных инструментов рынка ценных бумаг в инвестиционно-строительной сфере

1.2 Анализ механизмов и инструментов инвестирования жилищностроительной сферы

1.2.1 Долевое участие в строительстве жилья

1.2.2 Региональные программы с использованием бюджетных инве-

стиций

1.2.3 Жилищный облигационный заём

1.2.4 Ипотечное жилищное кредитование

1.2.5 Система строительных сбережений

1.2.6 Единовременная покупка жилья

1.2.7 Доходный дом

1.2.8 Стратификация действующих и перспективных механизмов инвестирования жилищно-строительной сферы

1.3 Установление условий реализации и оценка возможных путей решения проблем жилищных облигационных займов

1.3.1 Анализ нормативной документации, регламентирующей жилищные облигационные займы

1.3.2 Построение матрицы проблем жилищных облигационных займов с целью оценки их решения

1.3.3 Установление макро- и микроэкономических условий реализации жилищных облигационных займов

2. Разработка экономико-организационных моделей жилищных облигационных займов

2.1 Исследование опыта жилищных облигационных займов на региональных рынках жилья

2.2 Определение потребительской базы жилищных облигационных займов

2.2.1 Разработка методики социологического опроса населения по проблеме улучшения жилищных условий в системе ЖОЗ

2.2.2 Формирование порядка расчёта эмиссионного потенциала жилищных облигационных займов

2.3 Разработка экономико-организационной модели жилищного облигационного займа

2.4 Оптимизация объёма эмиссии жилищных облигационных займов

2.4.1 Применение оптимизационной модели при определении объёма эмиссии жилищных облигационных займов

2.4.2 Формирование исходных данных и построение оптимизационной модели определения объёма эмиссии жилищных облигационных займов

3. Оценка эффективности и рисков жилищных облигационных займов

3.1 Уточнение методики определения эффективности жилищных облигационных займов

3.1.1 Методология оценки эффективности жилищных программ

3.1.2 Учёт особенностей оценки эффективности жилищных облигационных займов и уточнение показателей их эффективности

3.2 Усовершенствование методики оценки рисков жилищных облигационных займов

3.2.1 Анализ методических подходов и видов рисков жилищных облигационных займов

3.2.2 Расчёт и оценка рисков муниципального жилищного

облигационного займа г. Иваново

Выводы и предложения

Библиографический список

Приложения

Справки о внедрении диссертации

За анализируемый период следует также отметить укрепление банковского сектора экономики и, следовательно, позитивное развитие денежно-кредитных отношений. Суммарные активы действующих кредитных организаций в 2003 году выросли на 35,1 % и на 1 января 2004 года составили

5600,7 млрд. руб. Собственные средства российского банковского сектора на начало 2004 года составили 815,6 млрд. руб., что на 40,3 % больше, чем на 1 января 2003 года [55]. В структуре активов кредитных организаций преобладают кредиты (54,4 % активов). Второе место занимают вложения в ценные бумаги (17,9 % суммарных активов), что свидетельствует об успешном развитии фондового рынка. В перспективе следует ожидать дальнейшего роста объёмов кредитования. Этому в значительной степени способствует улучшение финансового состояния предприятий и рост уровня жизни населения, что с одной стороны, ведёт к росту спроса на кредиты как со стороны юридических, так и со стороны физических лиц, а с другой стороны, свидетельствуют о снижении кредитных рисков [55].

Реформы последних лет позволили решить много проблем, сдерживающих социально-экономическое развитие России и её регионов. Успехи российской экономики за последние 4 года очевидны. ВВП на душу населения как интегральный показатель благосостояния увеличился в 1,32 раза - в среднем на 7,2 % в год.

В реальном выражении доходы населения выросли более чем в 1,5 раза, а средние пенсия и заработная плата - почти в 2 раза. Доля населения с доходами выше прожиточного минимума снизилась почти в 1,5 раза и достигла самого низкого уровня за всю историю рыночных реформ.

Однако используемая в Минэкономразвития России интегральная оценка уровня социально-экономического развития регионов позволяет сделать вывод, что при имеющейся тенденции снижения различий в уровне развития регионов их дифференциация остаётся высокой. В 14 регионах страны формируется более 66 % федерального бюджета и 60 % консолидированного бюджета Российской Федерации. Наблюдается очередная дифференциация в

Рекомендуемые диссертации данного раздела

| Название работы | Автор | Дата защиты |

|---|---|---|

| Особенности формирования рыночных отношений в аграрном секторе : На примере КНР | Го Тяньхао | 1999 |

| Оценка экономической эффективности развития персонала | Бородина, Оксана Николаевна | 2011 |

| Развитие социально-экономической сферы муниципальных образований | Беляков, Сергей Сергеевич | 2003 |