Многомерные когерентные меры риска и их применение к решению задач финансовой математики

- Автор:

Куликов, Александр Владимирович

- Шифр специальности:

01.01.05

- Научная степень:

Кандидатская

- Год защиты:

2008

- Место защиты:

Москва

- Количество страниц:

139 с. : ил.

Стоимость:

700 р.250 руб.

до окончания действия скидки

00

00

00

00

+

Наш сайт выгодно отличается тем что при покупке, кроме PDF версии Вы в подарок получаете работу преобразованную в WORD - документ и это предоставляет качественно другие возможности при работе с документом

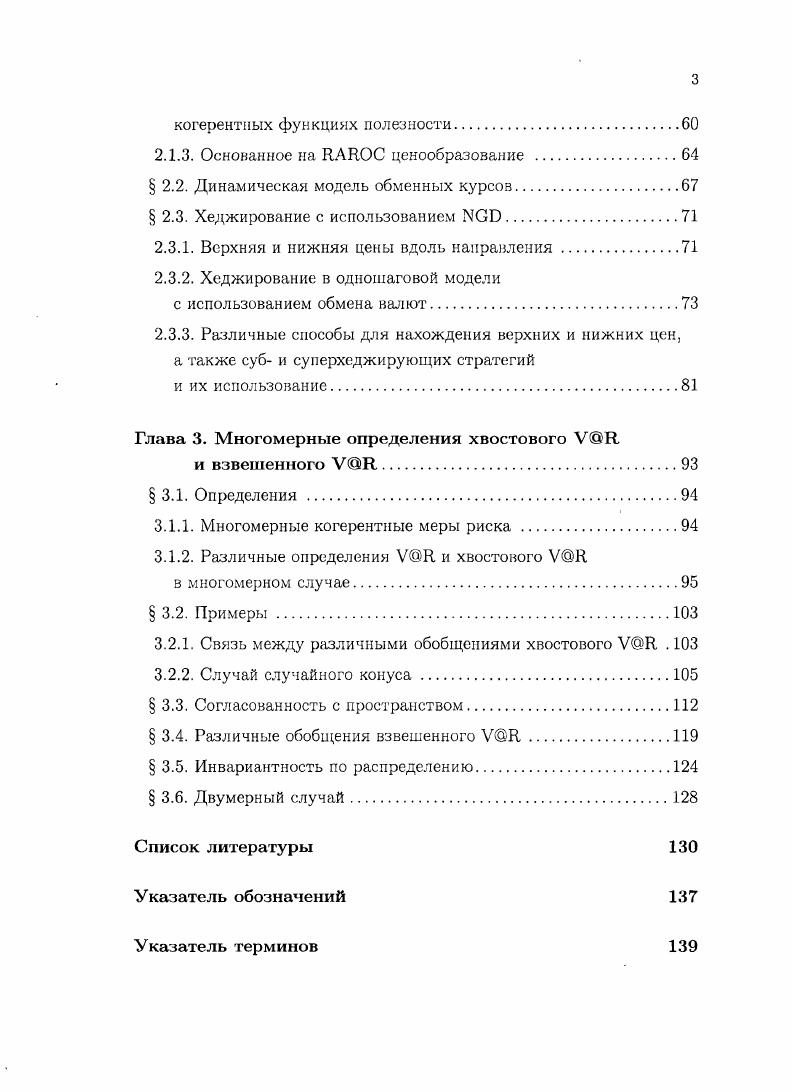

Страницы оглавления работы

Рекомендуемые диссертации данного раздела

| Название работы | Автор | Дата защиты |

|---|---|---|

| Исследование вероятностных методов решения интегральных и дифференциальных уравнений | Голяндина, Нина Эдуардовна | 1998 |

| Об абсолютной непрерывности и сингулярности вероятностных мер на фильтрованных вероятностных пространствах | Урусов, Михаил Александрович | 2003 |

| Моделирование потоков заявок на финансовых рынках с помощью обобщенных процессов риска | Черток, Андрей Викторович | 2015 |