Налоговое планирование в системе управления предпринимательских структур

- Автор:

Остроумов, Сергей Сергеевич

- Шифр специальности:

08.00.05

- Научная степень:

Кандидатская

- Год защиты:

2004

- Место защиты:

Великий Новгород

- Количество страниц:

195 с. : ил.

Стоимость:

700 р.499 руб.

до окончания действия скидки

00

00

00

00

+

Наш сайт выгодно отличается тем что при покупке, кроме PDF версии Вы в подарок получаете работу преобразованную в WORD - документ и это предоставляет качественно другие возможности при работе с документом

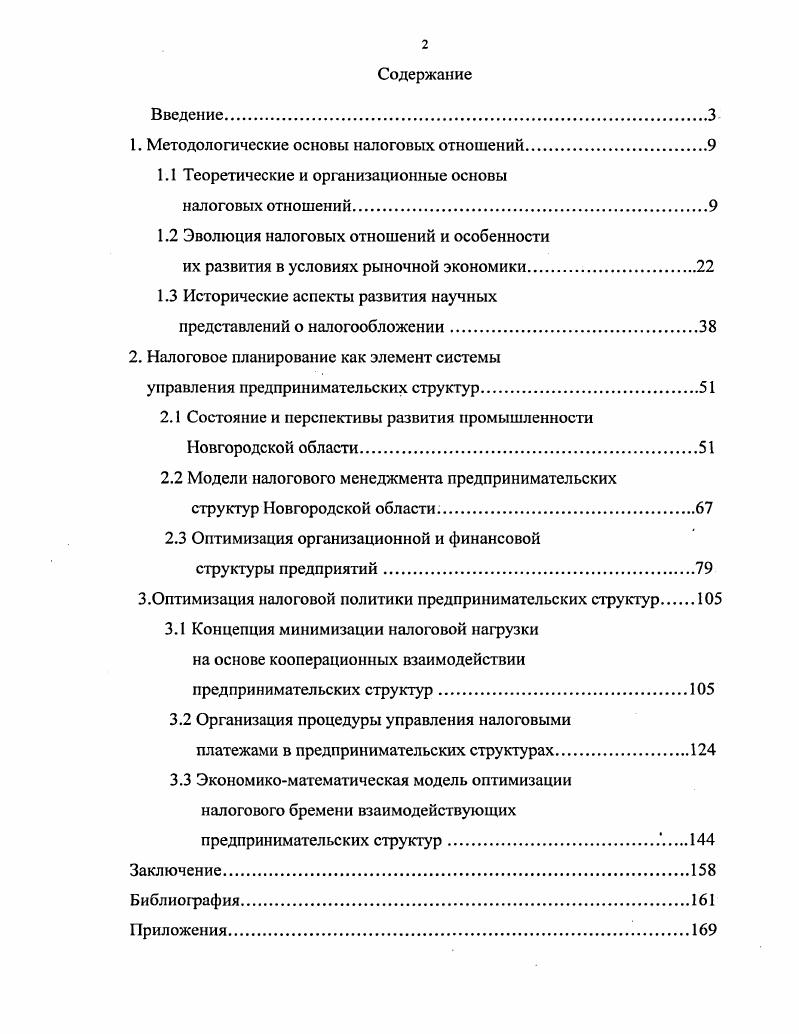

Страницы оглавления работы

1. Методологические основы налоговых отношений

1.1 Теоретические и организационные основы

налоговых отношений

1.2 Эволюция налоговых отношений и особенности

их развития в условиях рыночной экономики

1.3 Исторические аспекты развития научных

представлений о налогообложении

2. Налоговое планирование как элемент системы

управления предпринимательских структур

2.1 Состояние и перспективы развития промышленности Новгородской области

2.2 Модели налогового менеджмента предпринимательских структур Новгородской области

2.3 Оптимизация организационной и финансовой

структуры предприятий

З.Оптимизация налоговой политики предпринимательских структур

3.1 Концепция минимизации налоговой нагрузки на основе кооперационных взаимодействии

предпринимательских структур

3.2 Организация процедуры управления налоговыми

платежами в предпринимательских структурах

3.3 Экономико-математическая модель оптимизации налогового бремени взаимодействующих

предпринимательских структур

Заключение

Библиография

Приложения

Актуальность темы исследования. Современный период функционирования предпринимательских структур в Российской Федерации характеризуется изменением внешней среды хозяйствования, заключающейся в ужесточении конкурентной борьбы и увеличении давления со стороны естественных монополистов, социальной сферы, * государственных органов. Это приводит к наличию высоких транзакционных

издержек ведения бизнеса, основная доля которых приходится на налоговое администрирование, имеющее сложную структуру и методологию взимания налоговых и иных приравненных к налогам платежей, что, в свою очередь, требует формирования адекватной налоговой политики со стороны предпринимательских кругов, направленной на оптимизацию налоговой нагрузки.

Если проанализировать величину налоговой нагрузки, приходящуюся на промышленный сектор экономики, которая по некоторым оценкам А достигает 60% добавленной в продукт предприятием стоимости [31,78],

становится очевидной необходимость рациональной и эффективной организации учета и планирования налоговых издержек предприятия. Речь в данном случае должна вестись о научно обоснованной и практически целесообразной системе организации налогового менеджмента, и, в частности, основной его составляющей — налоговом планировании, способной в той или иной мере сгладить, а по возможности и вовсе элиминировать институциональные- риски, возникающие в связи с ^ налогообложением хозяйственной деятельности предприятий.

Организация эффективной системы налогового планирования на российских предприятиях помимо всего прочего способна выступить связующим звеном между различными стадиями и комплексами общеэкономического планирования предприятия, как тактического, так и стратегического, так как экономической конструкции под названием

«налоговое планирование» как никакому другому виду экономического планирования имманентно присущ комплексный характер, выражающийся прежде всего в многообразии взаимосвязей с различными проявлениями управленческого воздействия во внутренней структуре организации [34]. Иными словами, можно утверждать, что налоговое планирование, вплотную взаимодействуя с такими управленческими функциями, как маркетинг, финансы, учет, кадровая политика, снабжение, в то же время является одним из базовых инструментов генерирования показателей эффективности функционирования предприятия, так как расчет последних без учета налоговых последствий представляется весьма неразумным и иррациональным. Следовательно, налоговое планирование должно стать обязательным инструментарием в комплекте менеджмента российского предприятия при принятии того или иного управленческого решения [47].

Кроме того, налоговое планирование способно стать не только одним из самых ценных и перспективных орудий, находящихся в арсенале менеджера, оно уже сейчас оказывает глубокое воздействие на инвестиционную политику, как на макро-, так и на микроэкономическом уровне [12,14,30,74]. Особенно наглядно данное утверждение проявляется при анализе принятия инвестиционных решений за рубежом [91,92], т.к. в западных корпорациях основным показателем, на основе которого судят о перспективности инвестиционного проекта, является показатель чистой приведенной стоимости (Net Present Value) [6], в расчете которого планирование налогов занимает ведущее место [77]; а, учитывая то обстоятельство, что в последнее время проблема привлечения иностранных ресурсов в РФ (как денежных, так, что не менее важно, и технологических) является одной из острейших и актуальнейших, то становится очевидным, что для улучшения инвестиционной привлекательности российских предпринимательских структур, помимо изменения инвестиционного климата на макро уровне, необходима кардинальная перестройка системы управления российскими предприятиями, в том числе и в области

конечном счете падают на собственника земли, предлагал конкретные пути и методы по разрешению этой проблемы. В конце XIX в. профессор Колумбийского университета Эдвин Селигмен (1861-1939 г.г.) в своей книге "Переложение и падение налогов" (1892 год) изложил основные положения переложения налогов и указал две их разновидности: переложение с продавца на покупателя (как правило, это происходит при косвенном налогообложении) и переложение с покупателя на продавца (косвенные налоги в случаях, когда цена на какой-либо товар неимоверно велика из-за высоких ставок (например, акцизов), что существенно ограничивает спрос на этот товар).

Проблема переложения налогов окончательно не разрешена до сих пор. По словам современных американских экономистов К. Макконелла и С. Брю: "Налоги не всегда исходят из тех источников, которые подлежат, налогообложению. Некоторые налоги могут быть переложены. По этой причине необходимо точно определить сферу возможного переложения основных видов налогов и выявить конечные пункты, куда налоги, перемещаются". По мнению других западных экономистов Р. Масгрейва и Д. Минза от 30 до 50 % налогов, уплачиваемых капиталистами, перекладывается ими на потребителей. Проблема переложения особо актуальна в настоящий момент и в России, поскольку в структуре розничной цены на товары народного потребления в городе Москве, доля всех налогов, сборов и страховых взносов составляет 31%. Таким образом, для точного определения тенденций переложения каждого налогового платежа необходимо учитывать природу налога, а также все экономические и политические условия его взимания.

Рекомендуемые диссертации данного раздела

| Название работы | Автор | Дата защиты |

|---|---|---|

| Разработка механизма управления региональными инвестиционными программами экологического домостроения : на примере Московской области | Клюева, Татьяна Геннадьевна | 2011 |

| Трансформация модели национальной экономики Республики Дагестан в постсоветский период: направления, этапы развития | Алхасов, Запир Мухтарович | 2006 |

| Управление комплексом логистических услуг в транспортно-экспедиционном обслуживании международных цепей поставок телекоммуникационного оборудования | Тарараев, Александр Сергеевич | 2010 |