Оптимизация управления инвестиционным портфелем на основе прогнозов доходностей активов и прогнозов матриц ковариаций случайных составляющих

- Автор:

Хабров, Владимир Викторович

- Шифр специальности:

05.13.10

- Научная степень:

Кандидатская

- Год защиты:

2014

- Место защиты:

Москва

- Количество страниц:

242 с. : ил.

Стоимость:

700 р.250 руб.

до окончания действия скидки

00

00

00

00

+

Наш сайт выгодно отличается тем что при покупке, кроме PDF версии Вы в подарок получаете работу преобразованную в WORD - документ и это предоставляет качественно другие возможности при работе с документом

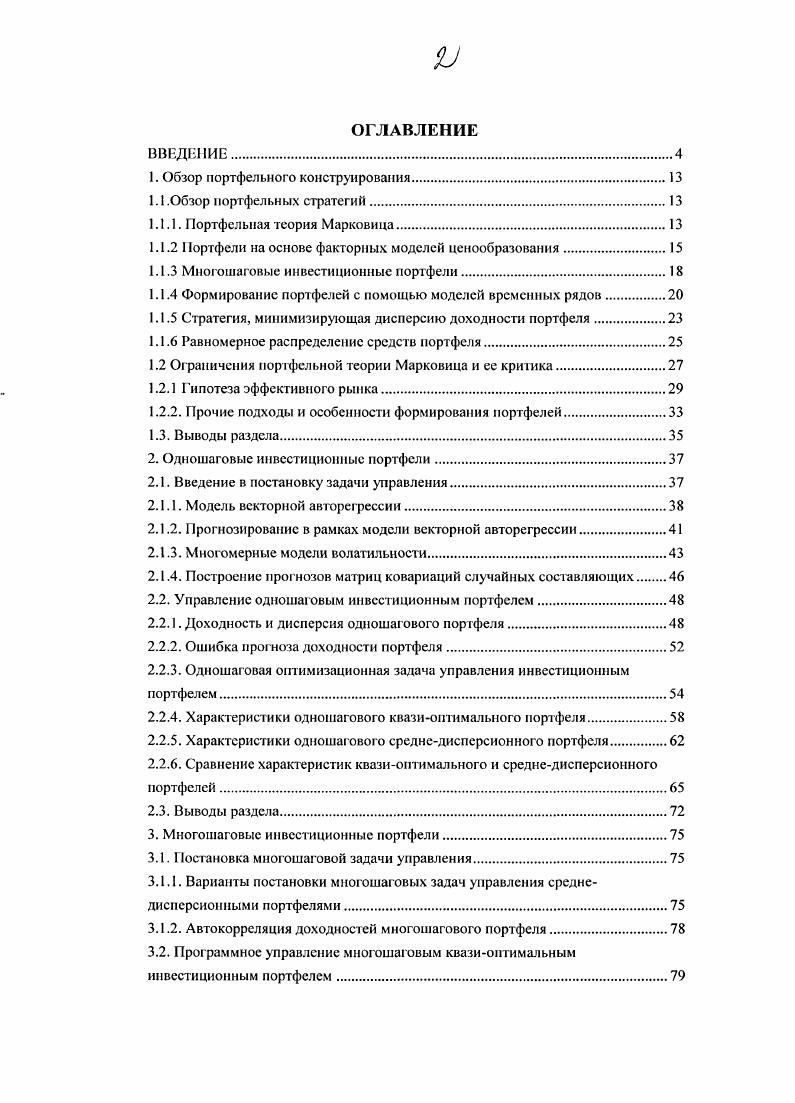

Страницы оглавления работы

Рекомендуемые диссертации данного раздела

| Название работы | Автор | Дата защиты |

|---|---|---|

| Модели анализа динамической устойчивости конкурентных отношений в рыночных экономических системах | Аржакова, Наталия Владимировна | 2004 |

| Информационная система университета с управлением приоритетами доступа к ресурсам на основе СМАРТ-технологий | Куликов, Антон Леонидович | 2005 |

| Модели и алгоритмы управления процессами обслуживания пациентов медицинского учреждения | Храмкова, Мария Александровна | 2014 |