Развитие регионального рынка ипотечного кредита

- Автор:

Иода, Юлия Владимировна

- Шифр специальности:

08.00.05

- Научная степень:

Кандидатская

- Год защиты:

2002

- Место защиты:

Тамбов

- Количество страниц:

166 с. : ил

Стоимость:

700 р.499 руб.

до окончания действия скидки

00

00

00

00

+

Наш сайт выгодно отличается тем что при покупке, кроме PDF версии Вы в подарок получаете работу преобразованную в WORD - документ и это предоставляет качественно другие возможности при работе с документом

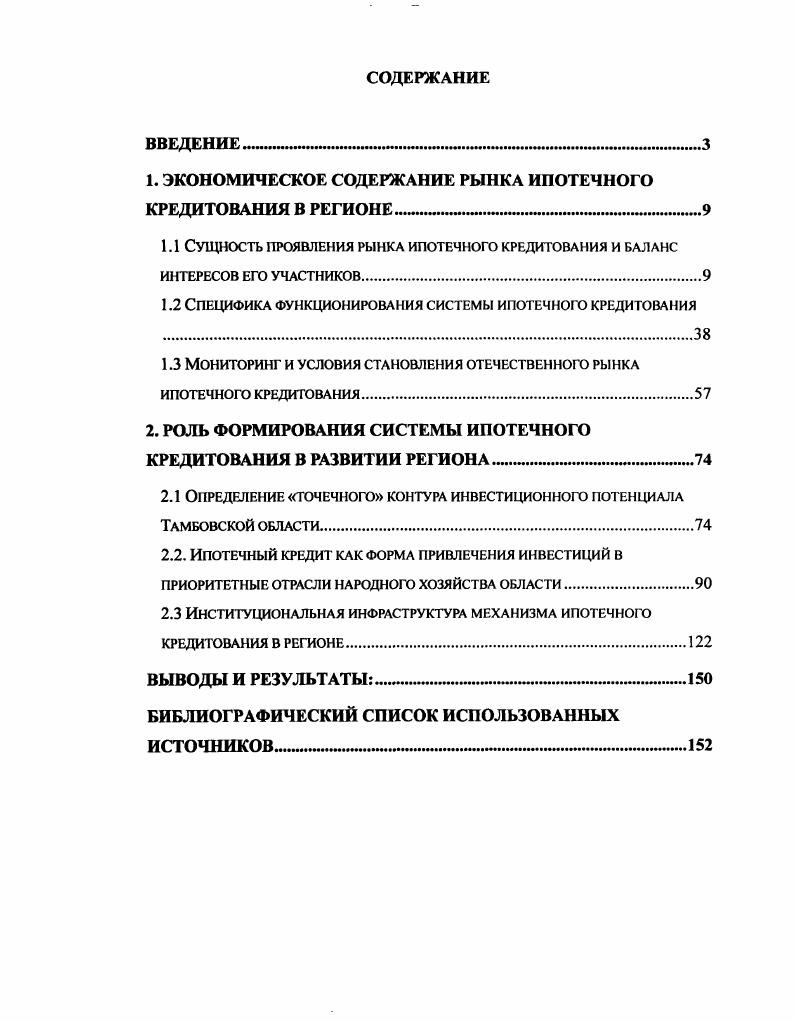

Страницы оглавления работы

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ РЫНКА ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РЕГИОНЕ

1.1 Сущность проявления рынка ипотечного кредитования и баланс ИНТЕРЕСОВ ЕГО УЧАСТНИКОВ

1.2 Специфика функционирования системы ипотечного кредитования

1.3 Мониторинг и условия становления отечественного рынка ипотечного кредитования

2. РОЛЬ ФОРМИРОВАНИЯ СИСТЕМЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РАЗВИТИИ РЕГИОНА

2.1 Определение «точечного» контура инвестиционного потенциала

Тамбовской области

2.2. Ипотечный кредит как форма привлечения инвестиций в приоритетные отрасли народного хозяйства области

2.3 Институциональная инфраструктура механизма ипотечного кредитования в регионе

ВЫВОДЫ И РЕЗУЛЬТАТЫ:

БИБЛИОГРАФИЧЕСКИЙ СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Введение

Актуальность диссертационного исследования определяется необходимостью становления системы ипотечного кредитования в регионах России в условиях адаптации хозяйства к рыночным отношениям. В современных условиях развития экономики России основная тяжесть рыночных преобразований ложится на регионы. Инвестиционная политика на уровне регионов должна строится на принципе концентрации инвестиционного потенциала в тех сферах, где регионы имеют реальное преимущество. Одним из путей реализации региональной инвестиционной политики является развитие рынка ипотечного кредитования.

В настоящий момент отечественная система ипотечного кредитования находится в стадии своего формирования. Однако потенциал ипотечного кредитования кроется в вовлечении в кругооборот денежных средств, реально обеспеченных стоимостью, что придаст дополнительную устойчивость финансовой системе. Как показывает мировая практика, эффективно функционирующая система ипотечного кредитования способна обеспечить мобилизацию денежных средств на финансирование капитальных вложений, служить фактором экономического и социального развития страны в целом и отдельных регионов в частности. Система ипотечного кредитования представляет собой сложный механизм, состоящий из взаимосвязанных и взаимозависимых подсистем. Мировой опыт показывает, что развитие именно ипотечного механизма кредитования способствует выведению из кризиса реального сектора экономики. В передовых странах мира применение ипотечного кредитования является одной из задач национальной программы социально-экономического развития страны. Ипотека позволяет согласовать интересы населения при привлечении средств инвесторов в жилищное строительство, а соответственно, улучшить уровень жизни населения. В промышленности использование долгосрочных и среднесрочных инвестиций, привлеченных с помощью ипотечного механизма, может послужить фактором модернизации производства,

повышения качества и конкурентоспособности продукции, увеличить экономический потенциал страны. На данный момент нехватка денежных ресурсов у предприятий ряда отраслей экономики не только подрывает процесс расширенного производства, но и ставит под угрозу обеспечение текущих потребностей простого воспроизводства. Ипотека, предполагающая долгосрочное и значительное по сумме кредитование, требует обеспечения, которое существовало бы длительное время и при этом не требовало бы от заемщика значительных расходов. В идеальном виде, и это хорошо видно из истории ипотеки, таким обеспечением является земля. Основным сектором экономики, широко использующим данный ресурс, является сельское хозяйство. Хорошо известно, что именно эта отрасль в настоящий момент испытывает наибольшие сложности в привлечении инвестиций. Следовательно, ипотечное кредитование должно стать наиболее приоритетной формой привлечения капитала в агропромышленный комплекс.

Ипотечное кредитование имеет большое значение непосредственно для развития банковской системы. Ипотека представляет собой надежную форму гарантий погашения ссуды, она дает кредитору право на своевременное обеспечение возвратности кредита. Обеспеченные кредиты являются наиболее безопасными для банковского института. Ипотечный кредитный институт, действующий в рамках системы ипотечного кредитования, является относительно устойчивым и рентабельным субъектом экономической деятельности. Видится необходимым выделение ипотечным банкам должной роли в стимулировании экономического развития региона, долгосрочным кредитованием реального сектора экономики и населения

Ипотечный кредит в силу своего долгосрочного характера требует наличия устойчивых ресурсов, что достигается при помощи существования вторичного рынка ипотечных кредитов, способного привлечь необходимые финансовые ресурсы за счет обращения закладных, оформленных в процессе предоставления ипотечного кредита, и появления вторичных ипотечных ценных бумаг. Функционирование развитого рынка ипотечных кредитов в

поэтому наряду с главными субъектами кредитного процесса - кредитором и заемщиком - немаловажное значение здесь приобретают страховые организации, судебные и нотариальные органы.

Для успешного функционирования ипотечной системы необходимо решить вопрос о судебных органах, способных оперативно рассматривать иски кредитных институтов по отчуждению принятой в залог недвижимости от неплательщика в пользу ссудодателя, поскольку длительные сроки рассмотрения дел сводят к минимуму все преимущества ипотеки.

Ипотечное кредитование немыслимо без страхования сделок и объектов. Среди рисков, относящихся непосредственно к недвижимости и подлежащих страхованию, выделяются риски: нарушения прав

собственности на залог; нереализации залога в случае невозврата кредита; обычного имущественного страхования.

Имущественное страхование в ипотечных операциях проявляется в том, что кредитор требует, чтобы залог был застрахован от повреждений и уничтожения в его пользу или в пользу поручителя на весь срок действия кредитного договора. Страхование осуществляет владелец недвижимости на полную стоимость. В случае наступления страхового события выплата страхового возмещения производится заемщику или банку-кредитору.

Вся сумма страхового возмещения должна быть направлена на восстановление залогового имущества, а не на погашение ипотечной задолженности.

Страхование от риска нереализации залога в случае невозврата кредита производится путем страхования ответственности заемщика за неисполнение обязательств.

Сумма требования по непогашенной ссуде включает невыплаченный остаток долга, процентные платежи, расходы по лишению права собственности, расходы по содержанию недвижимости, по оплате налогов и страховых платежей, которые кредитор относит на страховую компанию. В создавшейся ситуации страховые компании могут либо оплатить всю сумму

Рекомендуемые диссертации данного раздела

| Название работы | Автор | Дата защиты |

|---|---|---|

| Управление производственными запасами на полиграфических предприятиях | Шелыгов, Александр Владимирович | 2008 |

| Формирование конъюнктуры рынка труда крупного города | Нефедьева, Елена Ивановна | 2002 |

| Взаимодействие рынков труда и профессионального образования в региональной экономике (на примере Согдийской области Республики Таджикистан) | Муминова Шохзодахон Назири | 2016 |