Проектное финансирование как интегрированная форма взаимодействия структурных элементов экономики

- Автор:

Цоков, Заур Валерьевич

- Шифр специальности:

08.00.01

- Научная степень:

Кандидатская

- Год защиты:

2014

- Место защиты:

Владикавказ

- Количество страниц:

176 с. : ил.

Стоимость:

700 р.250 руб.

до окончания действия скидки

00

00

00

00

+

Наш сайт выгодно отличается тем что при покупке, кроме PDF версии Вы в подарок получаете работу преобразованную в WORD - документ и это предоставляет качественно другие возможности при работе с документом

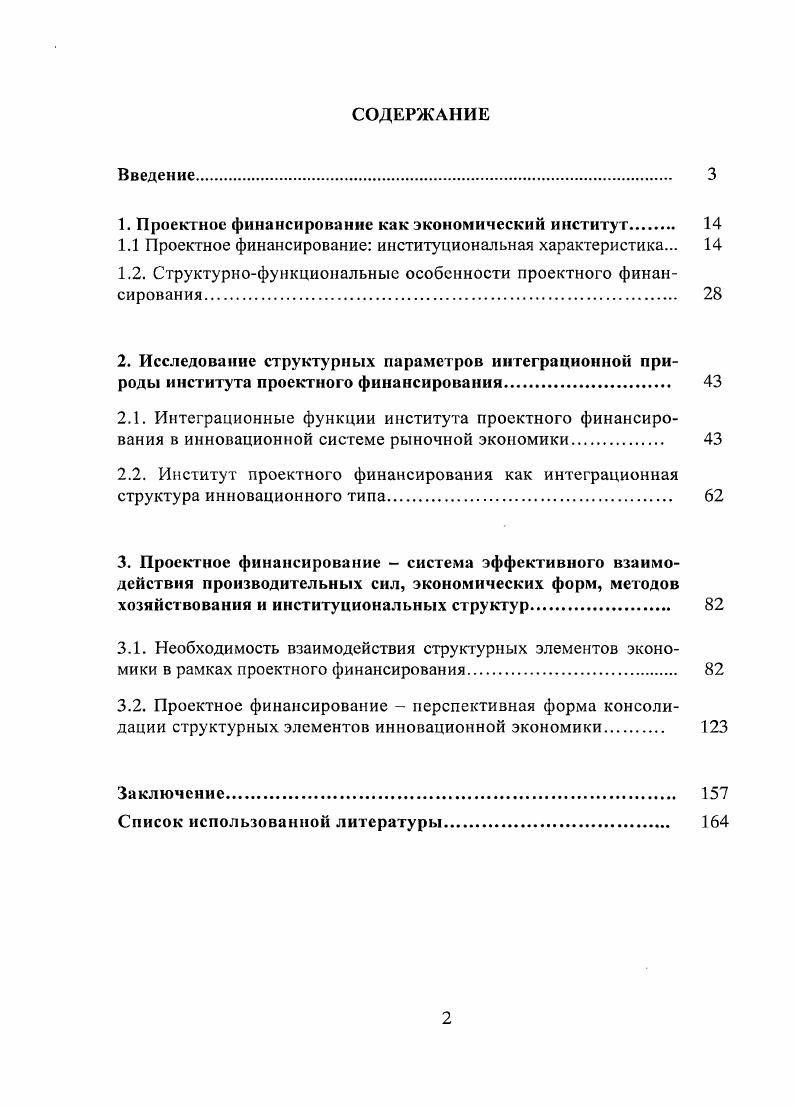

Страницы оглавления работы

Рекомендуемые диссертации данного раздела

| Название работы | Автор | Дата защиты |

|---|---|---|

| Формирование конкурентной среды в аграрной сфере России | Аюшеев, Марк Анатольевич | 1998 |

| Государственное регулирование рынка информационных продуктов и услуг | Сёмкина, Нина Николаевна | 2005 |

| Современные тенденции развития международной банковской системы | Белякова, Марина Валерьевна | 2000 |